Die EU sieht nur hilflos zu, wie sich Apple und Google dank niedriger Steuern die Taschen voll machen. Kolumne vom 23.07.2020

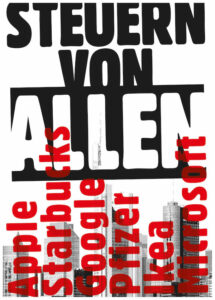

Dieser Tage war es wieder zu hören: das große Gelächter, das von der US-Küste über den Atlantik dröhnt. Es kommt von den multinationalen Konzernen, die ihr Glück kaum fassen können, wie ihre Milliardengewinne in der IT- und High-Tech-Branche mit Hilfe europäischer Partner auf unverschämt niedrigem Niveau versteuert werden. Der jüngste Fall war das Scheitern der EU-Kommission, von der Firma Apple vor Gericht eine Steuernachzahlung von 13 Milliarden Euro durchzusetzen.

Die Wettbewerbskommissarin Margarethe Vestager hatte die Firma vor vier Jahren aufgefordert, die Milliardensumme in Irland nachzuzahlen, weil das Land dem Konzern eine unzulässige Sonderbehandlung bei den Steuerkonditionen gewährt habe. Dagegen wehrte sich nicht nur Apple, sondern auch Irland, das seine lukrative Steuerminimierungs-Funktion akut gefährdet sah. Und so lange Irland, Luxemburg und die Niederlande mit ihren verlockenden und immer noch als legal eingestuften Steuermodellen den anderen Partnerländern in der EU eine Nase drehen, werden die internationalen Konzerne sich diese Chance der Profitmaximierung nicht entgehen lassen.

Wenn endlich die simple Lösung durchgesetzt würde, Unternehmen dort zu besteuern, wo die Umsätze entstehen, ließen sich über die frechen Erfindungen von Konzerntöchtern und Subfirmen in Europa Gewinne nicht ganz so unübersichtlich und beinahe steuerfrei verschieben.

Apple ist natürlich nicht allein kreativ, wenn es um Steuerverweigerung geht und argumentiert, ein Großteil der Gewinne werde in den USA versteuert, weil dort mit der Entwicklungsarbeit auch die Werte geschaffen würden. Google steht Apple nicht nach und soll allein im Jahre 2017 europäischen Steuerbehörden 20 Milliarden Euro entzogen und mit irischer Hilfe auf die Bermudas transferiert haben. Unter karibischer Sonne fällt nämlich keinerlei Einkommenssteuer an.

Es ließen sich viele Beispiele für einen weitgehend legalen Betrug am ehrlichen Steuerzahler aufführen. Das Ganze ist ein Skandal, weil die beschworene „europäische Solidarität“ im aggressiv geführten Steuerwettbewerb ad absurdum geführt wird.

Angesichts der horrenden Defizite in den Staatshaushalten, die als Folgen der Corona-Pandemie die nächsten Jahrzehnte überschatten werden, erwächst aus der organisierten Steuerverweigerung ein beachtliches Gefahrenpotential für den Bestand der Demokratie.

Es bleibt zu hoffen, dass der Europäische Gerichtshof als nächste Instanz die Argumente der EU-Kommission einer gerechteren Prüfung unterzieht, weil es so wie es ist, nicht bleiben darf. Der Vorwurf aus Washington an die Kommission, Anspruch auf Steuereinnahmen zu erheben, die dem US-Fiskus zustünden, dürfte die Richter kaum beeindrucken, wenn eindeutig belegt werden kann, dass eine „Beihilfe“ gewährt wurde, weil Gewinne aus Aktivitäten der irischen Tochterfirmen entstanden.

Wie hilflos derzeit noch die deutschen Finanzbehörden sind, zeigt allein die Tatsache, dass Apple über seine hiesige Tochterfirma, die 15 deutsche Apple Stores unterhält, bei einem Umsatz von 622 Millionen gerade einmal 12 Millionen Euro zum Jahresabschluss an den deutschen Fiskus abführen musste.

Für die Nichtregierungsorganisation Eurodad zeigt der Fall Apple, wie schwierig es ist, die EU-Regeln zu Staatshilfen für Steuererhebungen zu nutzen. Gäbe es ein angemessenes System zur Unternehmensbesteuerung, wären keine Gerichtsverfahren nötig, um herauszufinden, ob es für multinationale Konzerne legal ist, weniger als ein bis zwei Prozent Steuern zu zahlen.

Die Kolumne erschien am 23.07.2020 in der Frankfurter Rundschau und in der Berliner Zeitung.